Guide comptabilité > Déclaration fiscale > Édition de la liasse fiscale

Édition de la liasse fiscale

Nous voyons ici la procédure pour éditer et remplir les différents feuillets de votre déclaration.

Pour créer votre liasse, allez dans le menu, Déclarations fiscales / Liasse fiscale et cliquez sur le bouton « Créer une nouvelle liasse ».

La liasse fiscale se compose de plusieurs feuillets après un volet d’identification. Nous commentons ici les principaux feuillets du régime simplifié. La liasse normale, présente les mêmes informations avec beaucoup plus de détails.

- 2033 A : Bilan

- 2033 B : Compte de résultat

- 2033 C : Immobilisations, amortissements, plus values

- 2033 D : Provisions, amortissements dérogatoires, suivi des déficits…

- 2033 E : Valeur ajoutée. Ne concerne que les professionnels dont le chiffre d’affaires dépasse 152 500 €

- 2033 F : Composition du capital. Ne concerne que les sociétés

- 2033 G : Filiales et participations

- 2065 ou 2031 : Récapitulatif des éléments d’imposition et renseignements divers

Si certains feuillets ne vous concernent pas ou manquent vous pouvez accéder au menu d’Insertion / Suppression des feuillets en cliquant sur  .

.

Par exemple, si vous bénéficiez du CICE (Crédit d’Impôt Compétitivité des Entreprises), insérez le feuillet 2069 RCI dans votre liasse. Ce feuillet reprend les crédits d’impôts les plus courants.

Pour chaque feuillet, il est recommandé de vérifier et de compléter soigneusement les informations pré-remplies.

Si des anomalies sont détectées par le site, un message en rouge apparaît : cliquez sur « Voir les incohérences » pour accéder au type d’anomalie et aux questions fréquentes qui vous aideront à résoudre le problème.

Volet Identification

Ce feuillet reprend le nom, l’adresse, le siret, régime et d’autres informations de votre dossier.

Feuillet 2033 A : Bilan

Les rubriques de ce feuillet se calculent entièrement à partir de votre balance comptable. Seuls les renvois, notamment en bas de page sont à compléter.

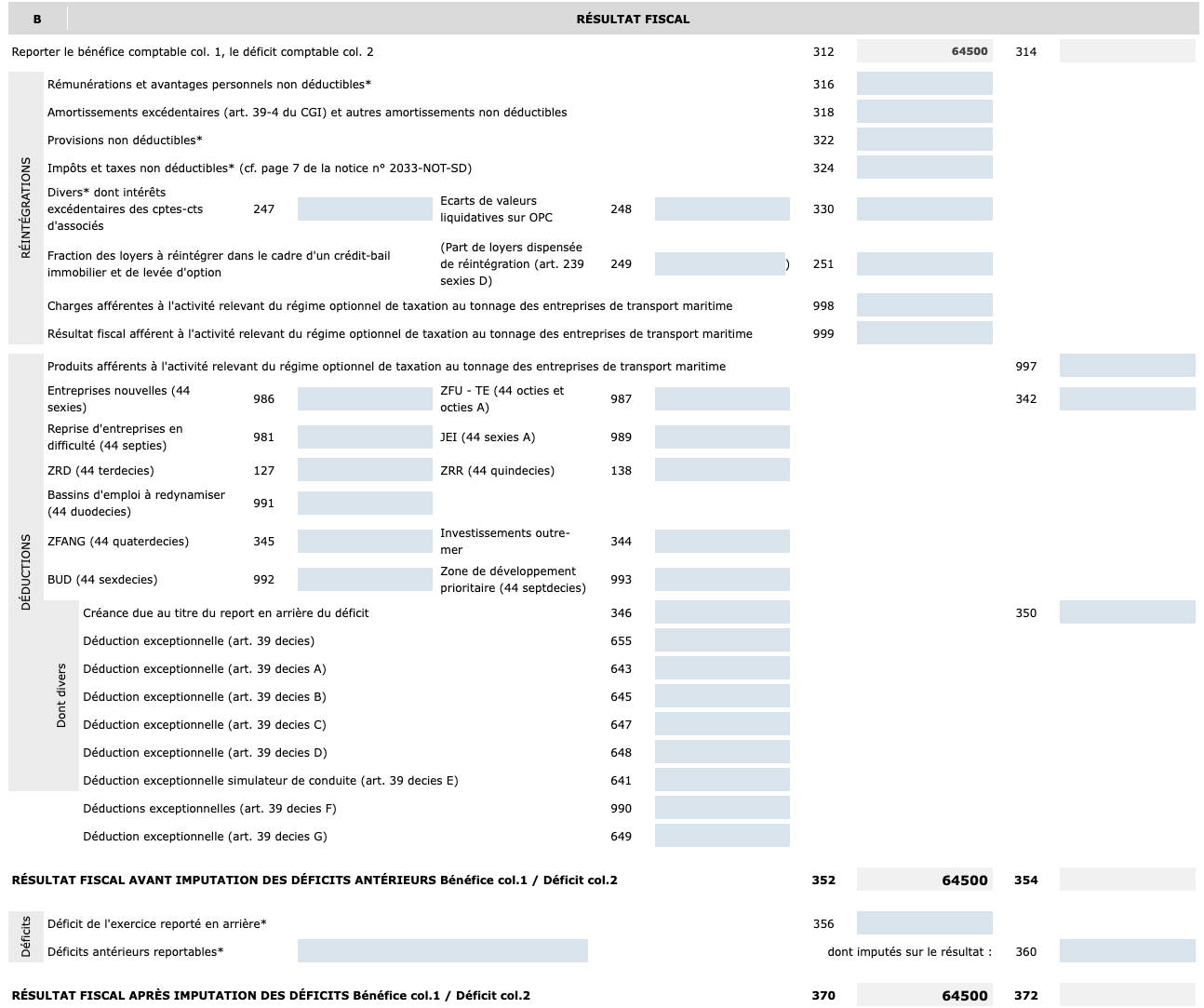

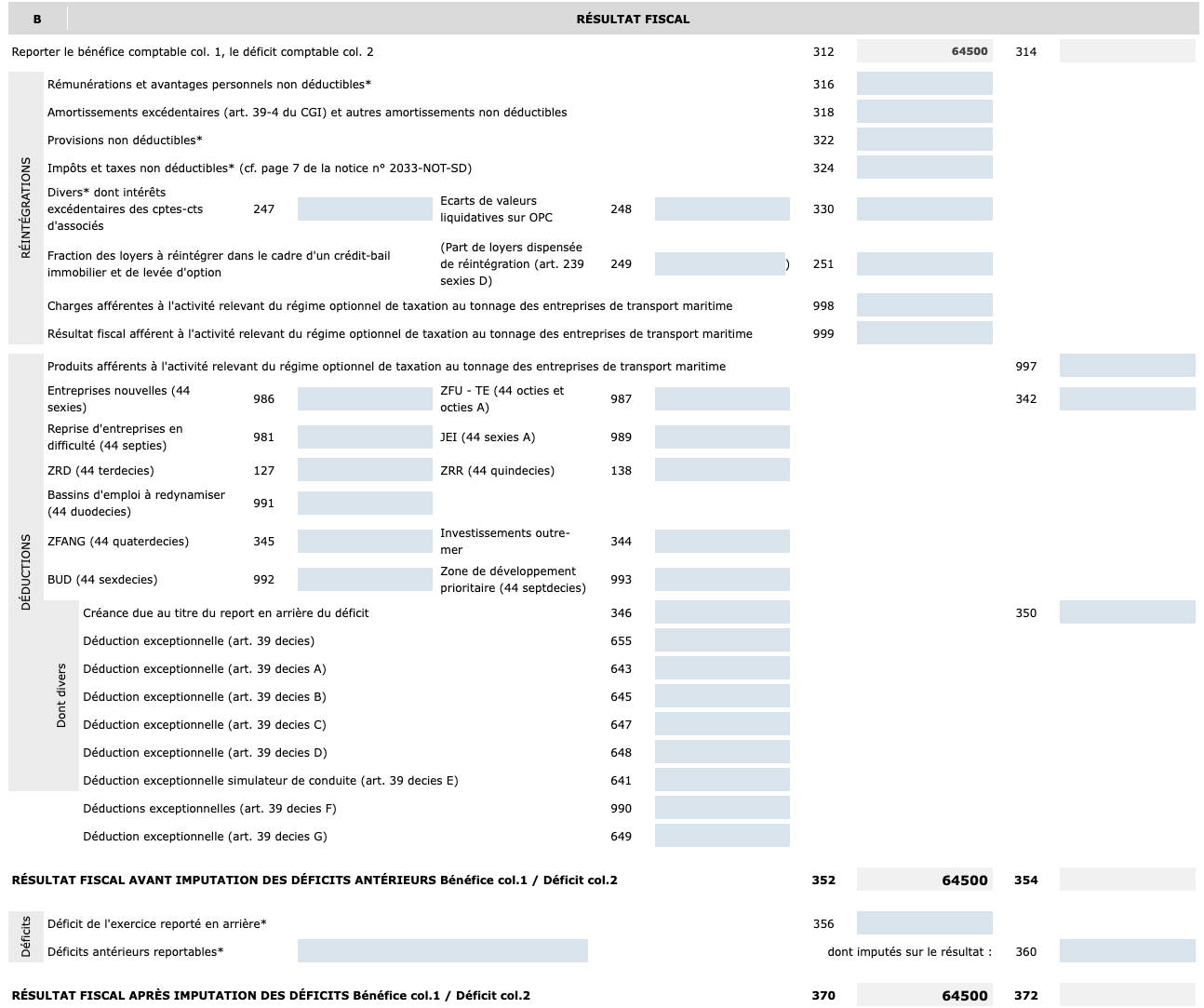

1.1.3 Feuillet 2033 B : Compte de résultat

La première partie du formulaire reprend les données de votre balance comptable. Seuls les renvois sont à compléter.

La deuxième partie du formulaire, permet de calculer le résultat fiscal, qui sert au calcul de l’impôt.

Le calcul du résultat fiscal se fait à partir du résultat comptable et qui est repris case 312 si c’est un bénéfice, case 314 si c’est une perte. En effet, le résultat comptable est corrigé en plus ou en moins pour tenir compte des règles fiscales.

Les charges qui ne sont pas déductibles fiscalement doivent réintégrées (ajoutées au résultat) sur les lignes 316 à 330.

Les produits non imposables, les abattements ou exonérations doivent être déduits sur les lignes 342 et 350.

Certaines charges non déductibles, qui peuvent être identifiées en comptabilité sont automatiquement réintégrées. C’est le cas des pénalités et amendes (comptes N° 6712), de l’impôt sur les sociétés (compte N°695…).

Pour les autres, l’utilisateur doit les saisir manuellement.

Quelques exemples de réintégrations (liste non exhaustive) :

- fraction de l’amortissement ou du loyer des véhicules de tourisme dont le prix d’achat excède certaines limites

- les dépenses considérées comme somptuaires : chasse de loisirs, pêche non professionnelle, achat ou location de résidence de plaisance, de yacht et de bateau de plaisance

- la taxe sur les véhicules de société

- taxe foncière afférente à un immeuble non inscrit au bilan

- etc…

Si la société bénéficie d’un déficit antérieur reportable, son montant total doit être indiqué sur la ligne 360. La partie du déficit imputé sur le bénéfice de l’exercice doit être saisi dans la case 360.

Précisons que le compte tenu des divergences entre le résultat comptable et le résultat fiscal, le déficit reportable ne peut être retrouvé en comptabilité, mais doit être repris dans liasse fiscale précédente (case 870 du tableau II du feuillet 2033D).

Le bénéfice fiscal (case 370) ou le déficit (case 372) se reporte sur le formulaire 2065 ou 2031.

En bas du 2033 B, vérifiez ou complétez les informations concernant les cotisations sociales de l’exploitant, N° de CGA, TVA, effectif, etc…

Feuillet 2033 C : Immobilisations, amortissements, plus values

Les tableaux I et II permettent d’indiquer les variations entre la liasse fiscale précédente et celle de l’exercice déclaré. En cas d’existence d’une liasse précédente sur le site, la colonne « valeur en début d’exercice » et la variation nette sont renseignées. En cas d’acquisition et sorties pour une même ligne, la variation nette doit être ventilée entre les deux colonnes.

Les informations du tableau III, concernent les plus ou moins-values dégagées par la cession d’immobilisations.

Les immobilisations sont reprises des fiches sorties dans l’exercice (module immobilisations) ou doivent être saisies. La qualification fiscale de la plus value est à renseigner.

Feuillet 2033 D : Provisions, amortissements dérogatoires, suivi des déficits...

Ce feuillet permet d’indiquer, le cas échéant, la variation des provisions, amortissements dérogatoires, déficits, charges à payer, entre l’exercice précédent et l’exercice en cours.

Feuillet 2033 E : Détermination de la valeur ajoutée produite

Ce feuillet ne s’affiche que si votre chiffre d’affaires dépasse le seuil d’imposition à la CVAE (cotisation sur la valeur ajoutée), soit 152 500 €.

Si vous êtes concerné, par défaut la case « mono établissement » est cochée et le chiffre d’affaires de référence, la période d’imposition sont renseignés.

Si vous possédez plusieurs établissements, vous devez décocher la case monoétablissement et vous devez créer une déclaration 1330 CVAE. La création d’une déclaration 1330 – CVAE se fait suivant la même procédure que celle de création d’une liasse.

Feuillet 2031 : Récapitulatif des éléments d’imposition

Ce feuillet récapitule les éléments d’imposition. Il s’agit de la perte ou du bénéfice dégagé au cours de l’année et qui est reporté des cases 370 ou 372 du feuillet 2033 B (ou du feuillet 2031 ter pour une activité BIC non professionnelle).

Les plus values, les exonérations et abattements sont également indiquées sur ce feuillet.

Le feuillet 2065 bis permet de donner des informations complémentaires : Distribution de dividendes, rémunérations versées au gérant, aux associés, affectation des véhicules de tourisme, etc…

Envoi de la liasse fiscale

Une fois terminée votre déclaration peut être transmise à votre centre des impôts.

Lire la suite

< Retour

En savoir plus

En savoir plus