Guide comptabilité > Paramétrage de votre dossier > Dossier Fiscal

Dossier Fiscal

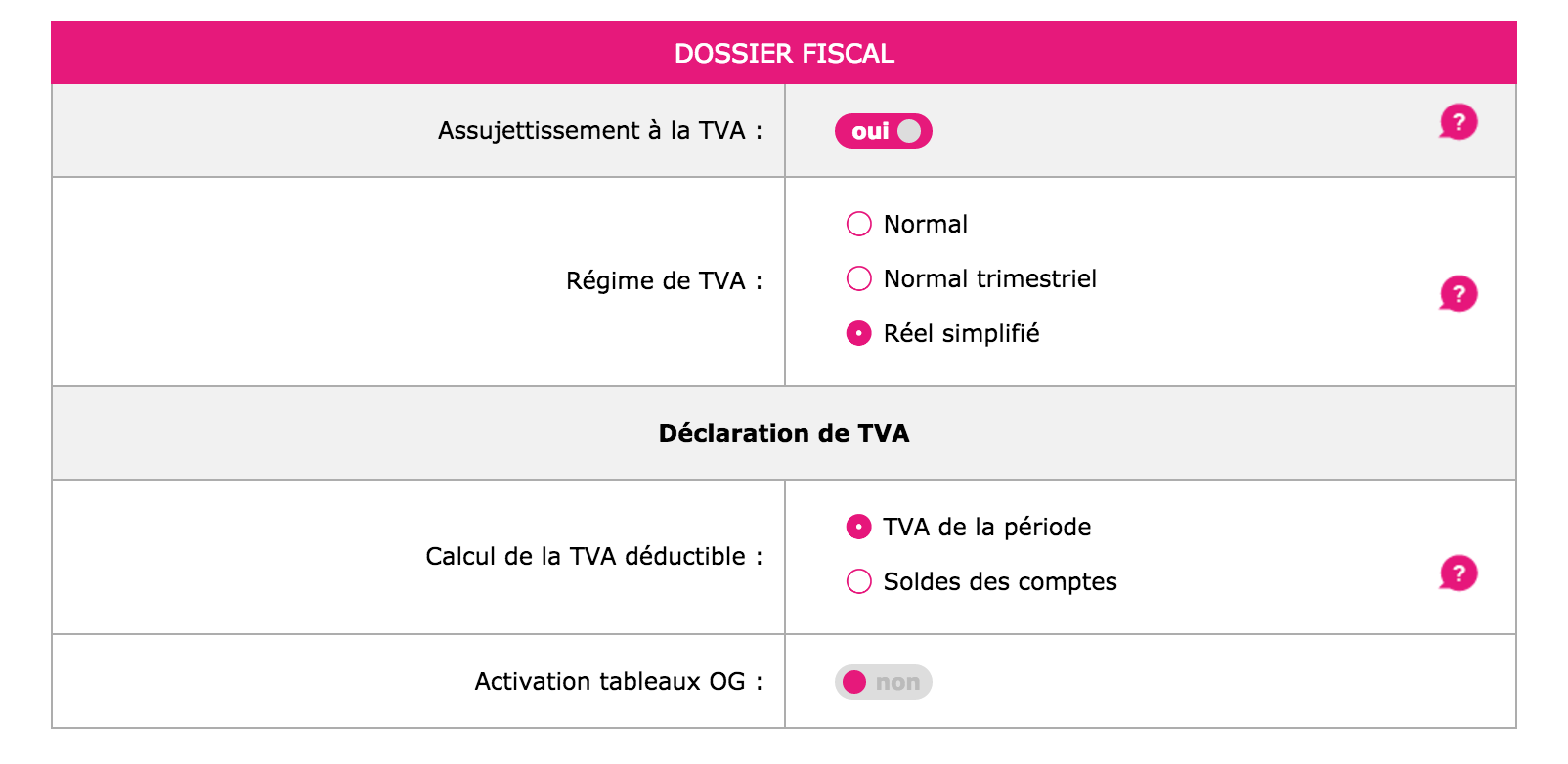

Le menu Mon dossier / Fiscal vous permet de paramétrer votre déclaration de TVA si vous êtes concerné par cet impôt : Régime de TVA, mode de calcul de la TVA déductible.

Régime de TVA

Vous avez le choix entre le régime normal et le régime simplifié qui se différencient par le mode de calcul et la périodicité des déclarations.

Le régime simplifié s’appliquent aux entreprises dont le chiffre d’affaires est inférieur au seuil donné dans la section précédente Rapprochement bancaire et dont le montant annuel de TVA due ne dépasse pas 15000 €. Le régime normal s’applique aux entreprises qui dépassent ces seuils.

TVA, régime simplifié

Dans ce régime, en cours d’année, l’administration fiscale calcule et vous demande de payer deux acomptes semestriels. Ces acomptes sont calculés sur la base de la TVA due au titre de l’année précédente. En fin d’année, vous déclarez et payez la TVA de l’année entière après déduction des acomptes versés. Si vous avez trop payé, vous pouvez faire une demande de remboursement ou imputer le trop payé sur les prochains acomptes.

La première année d’activité, vous devez calculer vous-même les acomptes en fonction de la TVA réellement due pour le semestre.

Le formulaire à utiliser pour la déclaration annuelle s’appelle la CA12.

Ce régime constitue une simplification. Il suffit de payer les acomptes appelés et de faire une déclaration par an. Attention toutefois à prévoir la trésorerie pour la régularisation de fin d’année. En effet, en cas de forte hausse du chiffre d’affaires, les acomptes étant basés sur l’année précédente, vous pouvez avoir à payer une régularisation importante. Il est possible d’opter pour le régime normal pour éviter ce risque.

TVA, régime normal

Dans le régime normal, vous déterminez vous-même la TVA à payer chaque mois. Vous établissez chaque mois une déclaration CA3. Il n’y a donc pas de surprises quant au montant à payer, mais un suivi administratif plus lourd ; vous avez 12 déclarations mensuelles à faire au lieu d’une déclaration annuelle.

Il est possible de déposer des déclarations normales selon une périodicité trimestrielle si le montant de TVA due par an ne dépasse pas 4.000 €.

Calcul de la TVA déductible

Pour établir votre déclaration de TVA, le site vous propose de calculer la TVA déductible soit en fonction des écritures de TVA déductible comptabilisées au cours de la période de la déclaration (TVA de la période), soit en fonction des soldes des comptes de TVA déductible (Soldes des comptes).

Les écritures de TVA de la période prises en compte sont celles saisies dans les menus Banque, Caisse, ou Notes de Frais. Si vous débutez sur macompta.fr, choisissez cette option.

Le calcul en fonction des soldes des comptes se base sur les soldes des comptes à la fin de la période de la déclaration.

Les soldes des comptes de TVA déductible enregistrent la TVA récupérable sur les frais et achats, moins la TVA déjà récupérée (sur les précédentes déclarations), y compris les reports éventuels des périodes, mois ou exercices précédents. Ce choix permet par exemple de tenir compte de la TVA saisie sur des factures reçues tardivement pour une période déjà déclarée.

Il ne faut choisir cette option que si les écritures dites de liquidation de TVA (écritures relatives aux déclarations précédentes) ont été toutes été saisies. Nous verrons plus précisément dans la section Paramétrage et calcul de la TVA, comment se calcule la déclaration et comment passer les écritures de TVA.

< Retour

En savoir plus

En savoir plus