Guide facturation > Conservation, rectification ou annulation des factures > Enregistrement des factures avec TVA sur la marge

Gestion de la TVA sur la marge avec macompta.fr

Si vous êtes soumis au régime de la TVA sur la marge (voir Régime de la TVA sur la marge), les principes suivants doivent être respectés :

- Pas de récupération de la TVA sur les biens ou œuvres achetés

- Pas de mention de la TVA sur les factures clients

Comptes à créer

Notez qu'il existe déjà un plan de compte pré-paramétré pour l'activité de Revente biens d'occasion.

Choisissez pour cela l'activité « Négoce biens d'occasion (TVA/marge) dans le menu Mon dossier comptable avant de commencer vos saisies.

Les comptes spécifiques à cette activité sont les suivants :

| N° compte |

Libellé compte |

Type |

Compte de TVA |

| 60700000 |

Achat biens (TVA marge) |

dépense |

Pas de TVA |

| 70700000 |

Vente biens (TVA marge) |

Recette |

Pas de TVA |

Notez que ces comptes ne sont pas liés à un compte de TVA. En effet, la TVA ne doit pas se calculer lors de la saisie de l'achat ou de la vente.

Si vous revendez des biens relevant de plusieurs taux de TVA, il est nécessaire de créer des comptes d'achat et de vente pour chaque taux de TVA.

Par exemple, vous pouvez créer les comptes suivants :

| N° compte |

Libellé |

Type |

Compte de TVA |

| 60700000 |

Achat biens (TVA marge 5.5%) |

dépense |

Pas de TVA |

| 70700000 |

Vente biens (TVA marge 5.5%) |

Recette |

Pas de TVA |

| 60710000 |

Achat biens (TVA marge 10%) |

dépense |

Pas de TVA |

| 70710000 |

Vente biens (TVA marge 10%) |

Recette |

Pas de TVA |

| 60720000 |

Achat biens (TVA marge 20%) |

dépense |

Pas de TVA |

| 70720000 |

Vente biens (TVA marge 20%) |

Recette |

Pas de TVA |

Lors de la saisie de la vente, le compte « vente de biens occasion » va enregistrer la totalité du prix de vente (Prix d'achat + marge). Il sera nécessaire par la suite de séparer les deux composants. Pour cela on créera pour chaque compte de vente de biens d'occasion, les comptes liés suivants :

Ainsi par exemple, pour le compte :

| N° compte |

Libellé |

Type |

Compte de TVA |

| 70720000 |

Vente biens (TVA marge 20%) |

Rcette |

Pas de TVA |

On va créer les comptes :

| N° compte |

Libellé |

Type |

Compte de TVA |

| 70721000 |

Vente biens - reclassement (TVA marge 20%) |

Recette |

Pas de TVA |

| 70722000 |

Vente biens - marge - (TVA à 20%) |

Recette |

TVA collectée à 20% |

Facturation des ventes

Dans le logiciel de facturation macompta.fr, créez un article de type « bien d'occasion », rattaché au compte de « vente de biens (TVA marge)» concerné, sans TVA rattachée.

Lorsque vous appellerez cet article pour réaliser vos factures ou vos devis, votre document ne mentionnera aucun taux de TVA et aucune TVA.

Dans votre modèle de facture (menu Mon dossier facturation / Paramétrage du modèle), vous pourrez inscrire les mentions spécifiques à ce type de régime dans le pied de document : « Régime particulier – Biens d'occasion » ou « Régime particulier – Objets d'art » ou la mention « Régime particulier – Objets de collection et d'antiquité », selon la nature du bien vendu.

Saisie des achats et ventes en comptabilité

Que vous ayez opté pour une comptabilité recettes dépenses ou une comptabilité créances dettes, la saisie de vos achats et de vos ventes ne pose pas de difficultés particulières. Veillez bien à appeler les comptes spécifiques à ce régime. Vos écritures ne doivent pas faire apparaitre de TVA déductible.

Prenons un exemple :

Un objet acheté 500 € a été revendu 1.000 €. La tva sur la marge à 20 % s’applique.

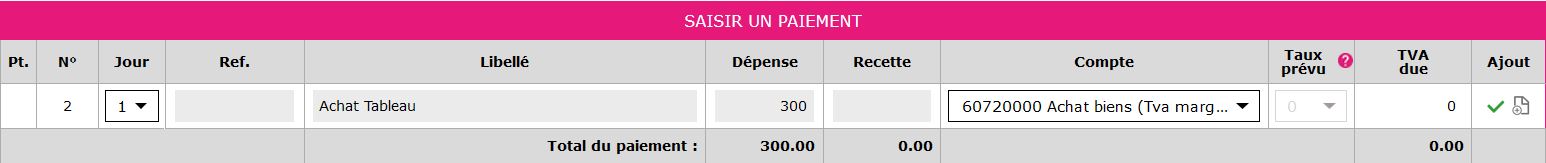

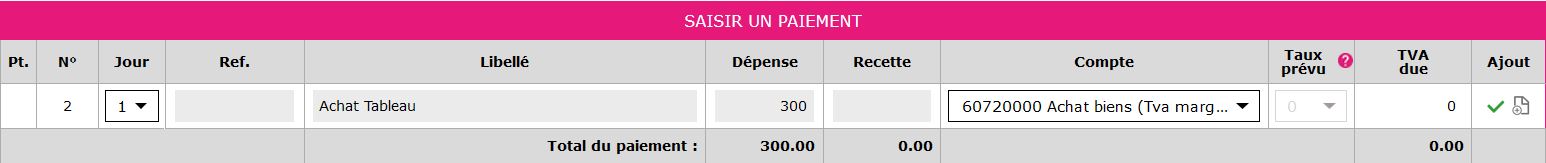

L'écriture d'achat, dans le menu banque, sera :

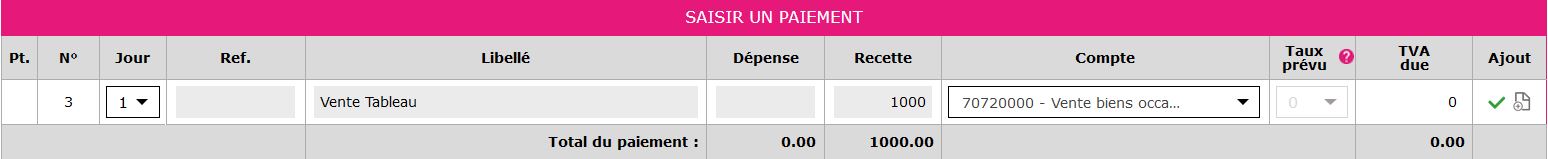

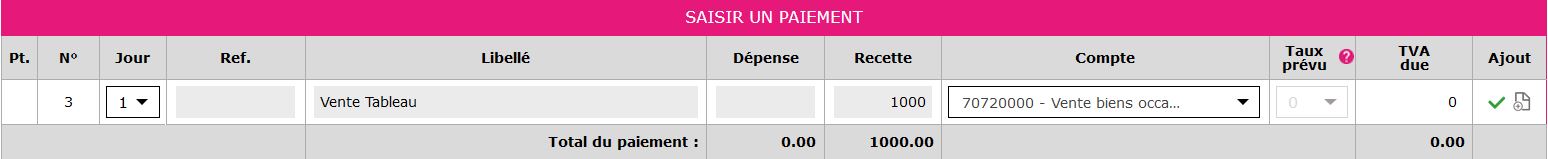

Et l'écriture de vente :

NB : en comptabilité créances/dettes, les écritures seront saisies dans les menus Saisie / factures fournisseurs et factures clients.

Enregistrement de la marge et calcul de la TVA

Il existe deux façons de calculer et d’enregistrer la TVA sur la marge, au coup par coup ou globalement pour la période d’imposition.

Traitement au coup par coup

Ce mode de calcul nécessite de connaitre le prix d’achat de chaque objet vendu. Il implique un suivi, un calcul et la passation d’une écriture de reclassement pour chaque vente. Le suivi et le rapprochement peuvent être faits en utilisant les champs références de la saisie comptable et l’export excel des comptes d’achat et de vente.

Reprenons notre exemple :

Le prix de vente était de 1.000 € et le prix d’achat de 500 €.

Tout d’abord il faut calculer la marge Hors taxe. Elle est ici égale à 416.67 € (500 € de marge TTC divisé par 1.20), et la TVA sur la marge est égale à 83.33 €.

L’écriture de reclassement de la marge à passer sera la suivante :

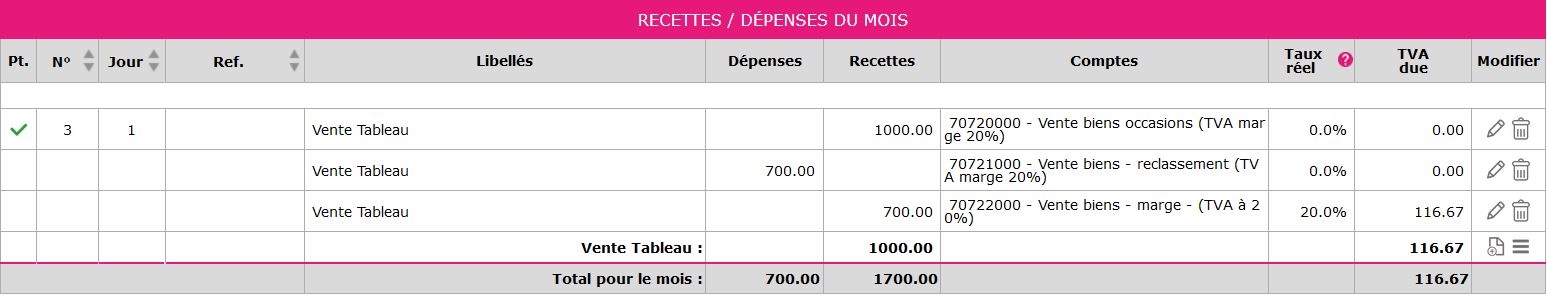

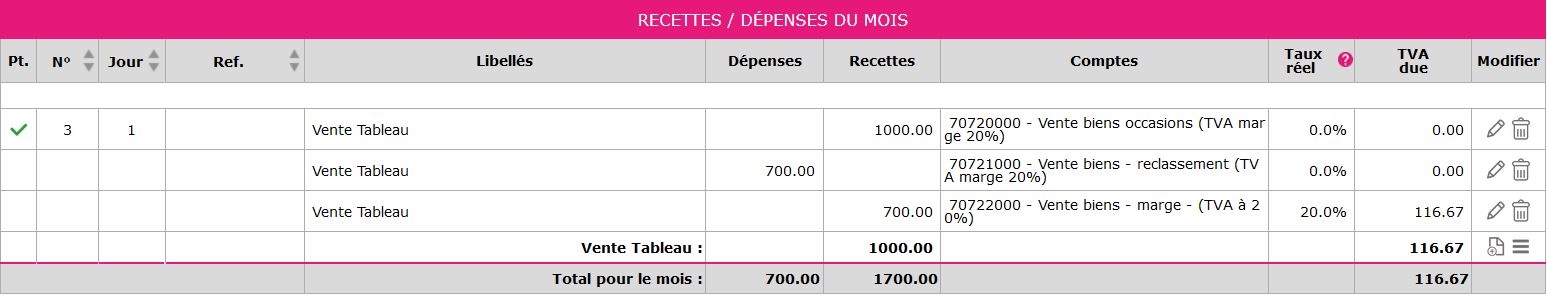

Retourner sur l’écriture de vente, cliquer sur « modifier » puis sur « ajouter une ligne à la pièce ».

Ajouter à l’écriture les lignes suivantes (comptabilité recettes/dépenses) :

La 1ère ligne ajoutée à l’écriture de vente initiale permet d’annuler du chiffre d'affaires la marge TTC de 500€. Pour conserver le montant d’origine de la vente, la marge TTC est annulée dans un compte de chiffre d'affaires différent du compte ayant enregistré la vente.

La 2ème ligne ajoutée permet d’enregistrer la marge hors taxe et la TVA. La ventilation entre le hors taxe et la TVA se fait automatiquement.

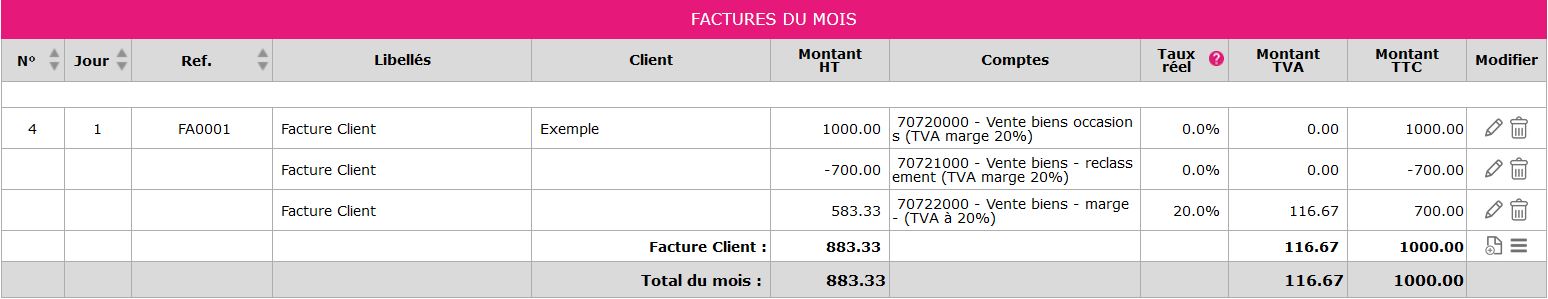

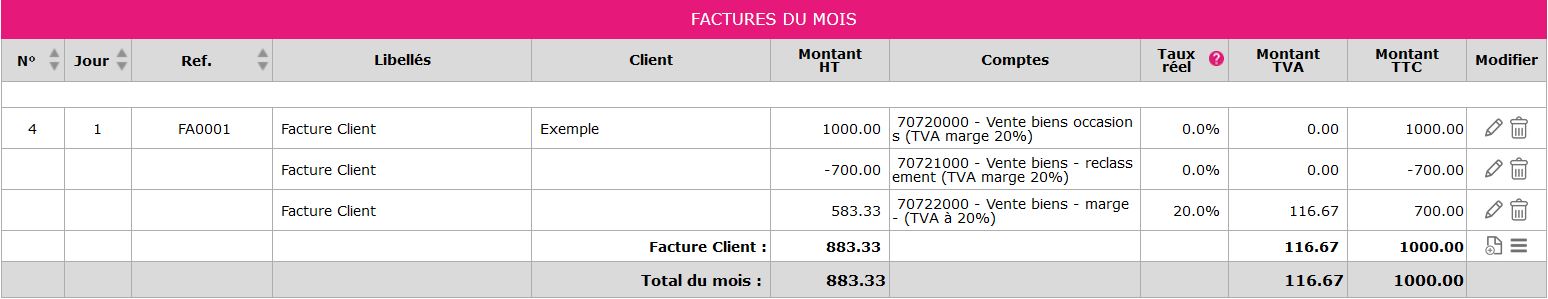

En comptabilité créance/dettes, dans le menu Saisie / facture suivant, l’écriture sera :

La marge hors taxe est reclassée dans un compte soumis à la TVA et pour le montant correct. Elle pourra être prise en compte dans le calcul des déclarations de TVA.

Traitement global

La marge globale est égale à la différence, pour une période d'imposition déterminée, entre le montant total TTC des ventes et le montant total TTC des achats.

On l’aura en lecture directe en éditant la balance comptable pour la période et par différence entre les comptes de vente et d'achat de biens (calcul à faire par taux).

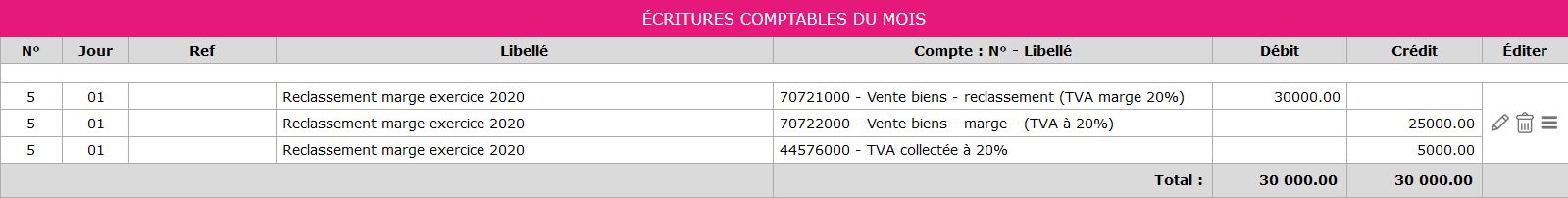

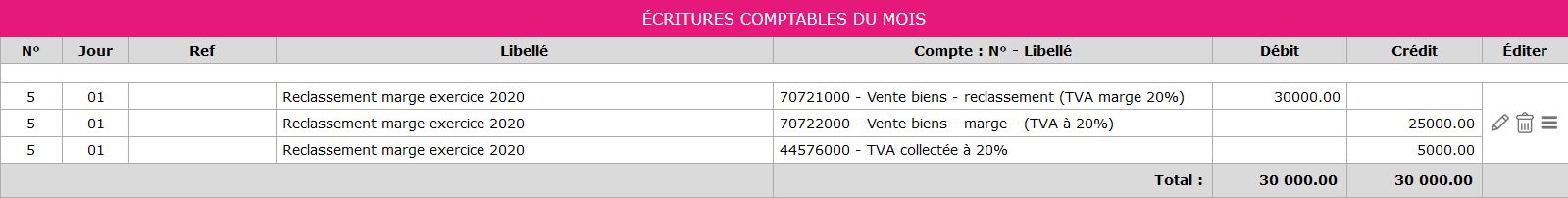

Une fois la marge HT et la TVA calculée, une écriture de reclassement pourra être comptabilisée sur le modèle suivant (menu Editions comptables / écritures comptables).

< Retour

En savoir plus

En savoir plus